Nếu trong thời hạn nộp tờ khai mà người nộp thuế phát hiện sai sót thì chỉ việc vào lại tờ khai có sai sót sửa lại cho đúng rồi nộp lại qua mạng cho cơ quan thuế mà không bị phạt (cơ quan thuế sẽ ghi nhận số liệu gửi lần cuối cùng)

Hồ sơ khai bổ sung gồm:

- Tờ khai thuế của kỳ tính thuế bị sai sót đã được bổ sung, điều chỉnh;

- Bản giải trình khai bổ sung, điều chỉnh mẫu số 01/KHBS kèm theo Thông tư 156/2013 (trong trường hợp khai bổ sung, điều chỉnh có phát sinh chênh lệch tiền thuế);

- Tài liệu kèm theo giải thích số liệu trong bản giải trình khai bổ sung, điều chỉnh.

2.1.Khai bổ sung trong trường hợp sai sót không làm ảnh hưởng tới số tiền thuế phải nộp, được khấu trừ, được hoàn (theo PMHT kê khai 3.4 thì không phải kê khai nữa)

Ví dụ: tháng 5/2017 công ty cổ phần đầu tư Văn Minh phát hiện trong tờ khai thuế GTGT (01/GTKT) tháng 3 kê khai sai , nội dung sai như sau:

Số liệu đúng:

Giá bán chưa thuế, chỉ tiêu “32” 51.000.000đ, chỉ tiêu “33” thuế gtgt10%:5.100.000đ

Số đã kê sai:

Giá bán chưa thuế, chỉ tiêu “32” 50.000.000đ, chỉ tiêu “33” thuế gtgt10%: 5.000.000đ

Cách kê khai điều chỉnh trên PM HTKK:

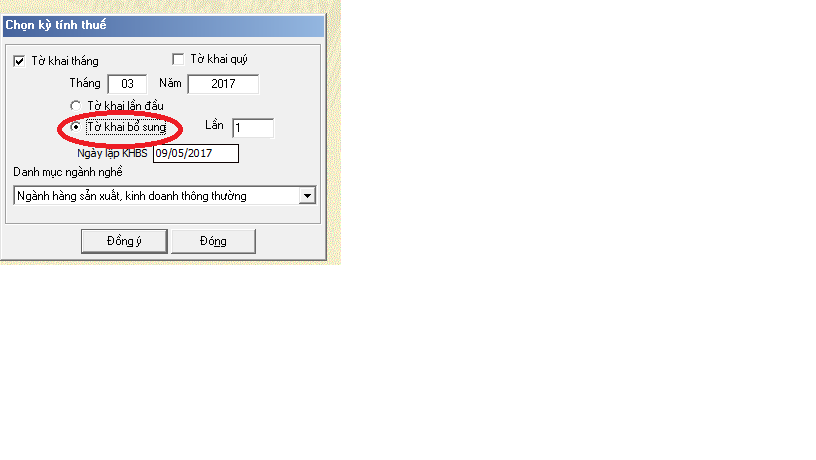

Bước 1: Đăng nhập vào phần mềm HTKK -> chọn kỳ kê khai tháng 3 -> chọn tờ khai bổ sung

Hình ảnh

Bước 2: Thuế suất 10% nên điều chỉnh tăng các chỉ tiêu

“32” = 50.000.000 + 1.000.000 = 51.000.000đ

“33” = 5.000.000 + 100.000 = 5.100.000đ

Hình ảnh

.png)

Sau khi điều chỉnh xong, ấn “ghi”

Bước 3: Click vào ship “KHBS” phía dưới, để xử lý kết quả sau khi khai bổ sung

Hình ảnh

.png)

Xử lý số liệu ở Chi tiêu [40] và [43]:

1. Nếu [40] > 0 (Tức là tăng số tiền thuế phải nộp)

- Đi nộp số tiền thuế đó và tiền phạt chậm nộp tiền thuế (Phần mềm đã tự tính số ngày chậm nộp và số tiền phạt ở dưới phần B trên Bản giải trình)

Xem thêm: Mức phạt chậm nộp thuế

2. Nếu [40] < 0 (Làm giảm tiền thuế phải nộp):

- Bù trừ với số tiền thuế phải nộp của các kỳ tiếp theo hoặc được hoàn thuế.

Lưu ý: Các bạn tự theo dõi khoản này bên ngoài, nếu kỳ sau phát sinh số thuế phải nộp thì tự trừ đi bên ngoài. Tức là không được nhập vào Chỉ tiêu [38] của kỳ hiện tại.

Xem thêm :Cách kê khai hóa đơn điều chỉnh tăng

2.3.Khai bổ sung trong trường hợp làm tăng/giảm tiền thuế gtgt được khấu trừ

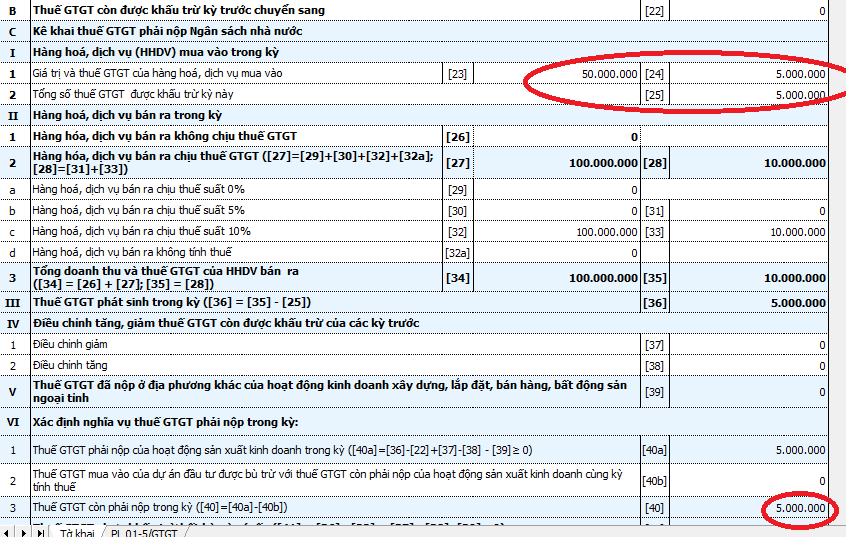

Ví dụ: Công ty Cổ phần VAT tháng 03/2017, theo số liệu tờ khai lần đầu phát sinh tiền thuế GTGT phải nộp (chỉ tiêu “40”) là 5.000.000 vnđ.

Chỉ tiêu “23”: 50.000.000đ

Chỉ tiêu ”24”: 5.000.000đ

Chỉ tiêu ”25”: 5.000.000đ

Hình ảnh

Sang đến tháng 05/2017 thì phát hiện có 1 hóa đơn đầu vào của tháng 03/2017 chưa kê khai:

Giá chưa thuế: 60.000.000đ, tiền thuế GTGT là 6.000.000 vnđ.

Cách xử lý:

- Vào tờ khai tháng 03/2017 lựa chọn "Tờ khai bổ sung".

Và sửa trực tiếp trên các Chi tiêu [23], [24], [25].

“23” = 50.000.000 + 60.000.000 = 110.000.000đ

“24” = 5.000.000 + 6.000.000 = 11.000.000đ

“25” = 5.000.000 + 6.000.000 = 11.000.000đ

Hình ảnh

.png)

- Sau khi điều chỉnh xong thì xuất hiện Chỉ tiêu [43] là : 1.000.000 vnđ.

=> Nhập số tiền 1.000.000 vào Chỉ tiêu [38] của tờ khai thuế GTGT tháng 05/2017.

Nếu [43] < 0 (Giảm số thuế GTGT được khấu trừ):

- Nhập số tiền thuế đó vào Chỉ tiêu [37] trên tờ khai trên tờ khai thuế GTGT của kỳ hiện tại.

Xem thêm : Cách kê khai hóa đơn điều chỉnh giảm

Trung tâm đào tạo kế toán VAT chúc các bạn thành công!

Chia sẻ bài viết:

Bản quyền 2015: Trung tâm đào tạo kế toán VAT

Địa chỉ: 314 Lạch Tray - Ngô Quyền - Hải Phòng

Điện thoại: 02253.625.625 - 0905.625.625

Email: vatjsc@gmail.com

Facebook: "Cộng đồng kế toán VAT"